Získali jsme pro vás rozhovor s ikonou burzovního světa Larry Williamsem o tom, jak aktuálně k trhům přistupuje a jaké techniky používá:

Dobrý den, pane Williamsi. Jaký je vlastně Váš profesionální status?

Já sám si říkám trader a autor.

Můj první dotaz je, jakým stylem používáte technickou analýzu? Sledujete jako první dlouhodobé grafy, ve smyslu že začnete u měsíčního zobrazení, potom se podíváte na týdenní a následně na denní, nebo to děláte obráceně a nejdříve se zaměřujete na intradenní, pak denní atd.?

Já vlastně jako první zkoumám dlouhodobý horizont – dívám se na týdenní graf a pokračuji na denní, ale jak víte, já obchoduji spíše podle fundamentální analýzy, než podle technické. Nedělám technickou analýzu na každý obchod. Můj hlavní kůň je fundament. Technickou analýzu dělám jen sekundárně, v podstatě jen zkontroluji denní graf, a následně vstoupím do obchodu.

A v případě, že se rozhodnete vstoupit, jaký typ technické analýzy použijete?

Zjistil jsem, že trh je opravdu tvrdý, a není jedna konkrétní technika, která by fungovala stále. Proto používám repertoár asi 6 nebo 7 technik a doufám, že jedna z nich zaznamená signál k vstupu, ale i tak o nějaký obchod můžu přijít. Většinou se alespoň jedna z technik chytí, ale trh je nevyzpytatelný.

Máte konkrétní techniku nebo nástroj pro vystoupení z trhu?

Vystupovat z obchodu je trošku jiná záležitost. Za prvé, chci odejít z obchodů, kde se objevuje mnoho protipohybů. Potom mám většinou určitý cíl, kam chci, aby se cena posunula, ale ne vždy. Používám posuvný výstup, nebo čekám na opačný signál.

Jaké požíváte řízení peněz a rizika a jak moc je to podle vás důležité při obchodování?

Na toto téma píši celé roky. Nejdůležitější je, že když mám víc peněz, dělám větší obchody. Velice podstatné je také vědět, jak velké riziko jsem ochoten podstoupit, a jaké si vůbec mohu dovolit. Nemyslím si, že všichni obchodníci mají stejné pocity, ale existují jisté situace na trhu, ve kterých je nutné znát svoje duševní pochody. Vy můžete být úplně jiný než já, mně bylo 65 let, to můžete brát jako menší riziko, ale i jako větší riziko. Protože se nepotřebuji starat o budoucnost, ale vy musíte, neboť jste mladý. Musíte vědět, jak moc můžete riskovat, vyjádřete si to v procentech a zjistíte, kolik můžete uzavřít obchodů, abyste v případě neúspěchu vůbec přežili.

Je stanovené nějaké procento z kapitálu, které můžete zainvestovat, ale nesmíte jej překročit?

Záleží na tom, co je váš cíl. Pro většinu platí, že byste se měli pohybovat kolem 5% rizika. Pokud to chcete zkusit a uzavřít nějaký mistrovský obchod, tak by se vaše riziko mělo pohybovat samozřejmě výš, dejme tomu okolo 15 – 20%. V těchto případech se samozřejmě vystavujete velikému riziku, takže byste se měli opravdu snažit, aby to byl dobrý obchod, jinak vás to může zruinovat.

Existují nějaké oblasti technické analýzy, kterým dáváte přednost, např. oscilátory, analýzy trendu nebo sentiment investorů?

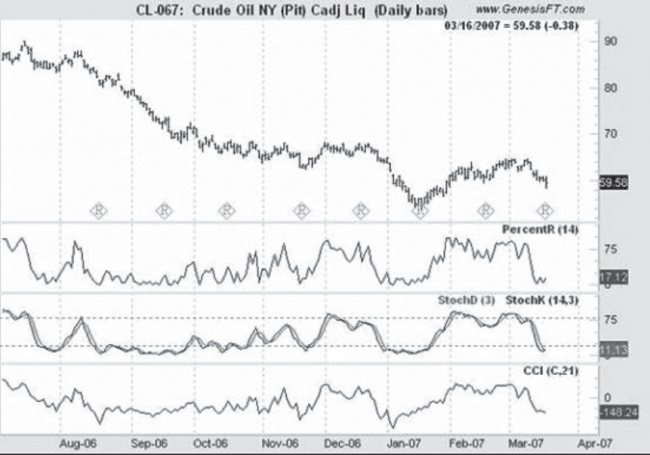

Nemyslím si, že je důležité, jestli používáte % R, stochastický oscilátor nebo index PPI, protože všechny říkají totéž, pokud je časový rámec stejný (viz obrázek). Netvrdím, že 3denní oscilátor říká totéž jako 20denní. Všechny oscilátory pracují na podobném principu, takže je vcelku jedno jaký oscilátor používáte. Ale jsou to pořád jenom ukazatele, nejsou to přesné nástroje. Domnívám se, že opravdu důležité je mít na paměti, že trend je pro nás užitečný a klouzavé průměry nám mohou pomoci, ale nemůžeme se spoléhat jenom na ně. Nemůžete podle klouzavého průměru poznat signál k nákupu a jednoduše vstoupit, musíte vědět, jak trh funguje a jak bude reagovat.

Ale nejpřesvědčivější věc, kterou jsem našel na trhu, je technický trend. Vím, že cena určuje trend, podle mého však i trend určuje cenu, takže pokud je na trhu silně klesající trend, je víc než pravděpodobné, že cena bude klesat. Obchody se vždy vracejí na průměr, a to je to, na čem je založena většina oscilátorů. To, co si musíte uvědomit, je, jaký bude kontext návratu k průměru, jestli to půjde přes silný růstový trend, nebo pouze přes korekci klesajícího trendu. Typickým návratem k průměru je homeostáza, kde data stoupají a klesají. Na trhu existuje trend, a je rozdíl, jestli se vracíte k průměru zvrchu nebo zespodu. Takže je důležité všechno správně umístit v dlouhodobém kontextu vývoje trhu.

Zdroj: www.genesisft.com

Graf TradeNavigator: Ropa ukazuje podobnost mezi % R, Stochastic a CCI

Existují nějaké způsoby, jak definovat trend, nebo to děláte spíš intuitivně?

Můžete si asi definovat trend jen pohledem na graf, ale samozřejmě jakmile přidáte oscilátory, indikátory a linky, už trend přes všechny tyto ukazatele neuvidíte. I dítě může podle pocitů poznat trend, ale protože my jsme technici a používáme spoustu těchto indikátorů, jen by nás to mátlo. Pořád je to opravdu jednoduché s použitím některých klouzavých průměrů v kombinaci s pár jinými trendovými ukazateli. Tohle opravdu není složitá operace, ale nikdy nedopadne stejně.

Z některých vašich prací vím, že používáte svůj vlastní nástroj, který jste nazval Larry Williams sentiment indikátor.

Zjistil jste, že je tento nástroj užitečnější než jiné?

Ano, tento můj nástroj je opravdu velmi výhodný. Každý týden měří okolo 100 poradců, informačních bulletinů, makléřských firem a webových stránek, kolik z těchto lidí půjde do býčí a kolik do medvědí pozice v komoditách i v akciích. Myslím, že jsem jediný, kdo to používá na jednotlivé konkrétní akcie, poprvé jsem tento systém představil v knize pro agenturu Bloomberg asi před 6 lety. Je to opravdu dobře vybraný vzorek, a pokud jdou všichni do býčí pozice, měli byste si dát opravdu velký pozor při nákupu.

Existují nějaké konkrétní technické analýzy, s kterými absolutně nesouhlasíte, anebo naopak, které jsou výrazně užitečné?

No, lidé jsou vždycky rozrušení i naštvaní, když to říkám, ale já si nemyslím, že Gann, Elliott, Fibonacci a všechny tyto věci fungují. Možná je to jen mojí neschopností s nimi pracovat, možná na to nejsem dost chytrý, nebo mi nikdo neukázal, jak je správně používat, nevím. Ale vím, že když jsem si počítal studie Fibonacciho poměrů, tak jsem zjistil, že na trzích nekončí většina linií na 38%, 50% nebo 62% bodech. Prostě se to neděje.

Dělal jsem na to hodně studií, stejně jako ostatní, a tyto body nefungují. Jsem velmi praktický člověk - jestli to funguje, měli bychom být schopni ho naprogramovat a vydělávat. To samozřejmě neznamená, že tyto nástroje nemůžete používat, ale já osobně nejsem schopný s nimi pracovat. Zajímavá věc pro mě je, že když Bruce Babcock používal Commodities Traders Consumer Report, který monitoroval zprávy ze všech zpravodajů, byl definitivně nejhorší, využívali to obchodníci, kterým já říkám tajemní, ti, kteří používají Gann, Elliott, a astrologii – tihle lidé nikdy nevydělají peníze!

Ten kdo opravdu vydělával, byli 3 nebo 4 z nás, kteří jsme trumfli značku. Jen já a pár dalších traderů. Pokud byste sledovali grafy, viděli byste, jak se mezi námi točilo 1. místo na trhu. Tato skupina úspěšných lidí, kteří se neustále drželi nahoře, je přesně ta, která nehraje na styl “nikdy nevím, co se na trhu přesně stane “. To je motto těch tajemných obchodníků.

Takže v podstatě jde o to sledovat trend a snažit se vstoupit v nejvhodnější okamžik?

Absolutně!

Fascinace trhem

Vím, že testujete svou práci. Děláte to subjektivně, nebo zpětně kontrolujete každý použitý nástroj?

Dělám to od roku 1962, takže už v určitých situacích to prostě vím, a tak nemusím nic zadávat do počítače, aby mi řekl, jestli to je dobře nebo špatně. Některé z obchodních nástrojů používám už mnoho let, a tak znám jejich úskalí. Ale zpětné testování používám pro obchody, které jsem dřív uzavřel. Jako krátkodobý trader mechanicky sleduji trend, stejně jako mnoho ostatních. Při dlouhodobém obchodování sleduji vývoj trhu a hledám vhodné body pro vstup a pro výstup. To je v podstatě vše, co dělám.

Jaké postavení má obchodní pozice, pokud se jedná o trend a sezónnost?

Sezónnost řadím až na konec seznamu. Byl jsem první, kdo napsal knihu o sezónnosti, a to roku 1973, od té doby se sezónnost začala hromadně používat při obchodování. Podle mě je to pouze orientační ukazatel, není nezbytná. Nejraději začínám prohlédnutím obchodní pozice, podívám se na nákupy a prodeje, a následně to využiji v etapě kdy je trh v trendu. Potom bych si přál, aby se obchod vyvíjel podle sezónnosti. Mám-li na výběr obchod, který sezónnost podporuje a jeden bez sezónních předpokladů, vstoupím do toho, který je sezónní.

Vím, že máte mnoho střednědobých nástrojů, které vám pomáhají určit vaši obchodní strategii. Co vedlo střednědobého obchodníka jako jste vy, jenž má své místo na týdenních obchodech, aby začal obchodovat na denních až intradenních trzích?

Myslím, že to bude mojí fascinací trhem. Když jsem žil v Austrálii, vrátil jsem se ke starému stylu, protože obligace startují v 00:20 a já prostě nezvládnu chodit do práce v 00:20 ráno a vystupovat v 8:00. Takže jsem se vrátil k hledání obchodů, a adresuji je svému brokerovi, a ráno zjišťuji, jak moc jsem byl škodný. Jak každý ví, mnoho peněz jsem vydělal při krátkodobém obchodování. Ve výsledku jsem zjistil, že to zabírá moc času. Baví mě to, najdu tu mnoho akce, ale opravdu to není pro každého. Je to velmi těžký způsob, jak si vydělat.

Jste velmi známý svým vítězstvím v Robbins World Cup of Trading kde jste proměnil 10 000 dolarů na více než $ 1 000 000 za pouhý jeden rok. Sehrála při tomto vítězství technická analýza velkou roli? Nebo jste obchodoval spíše na základě fundamentu?

Obojí. Byly to většinou krátkodobé obchody, uskutečněné na základě růstových trendů na trhu. Pro určování vrcholů používám hodně nástrojů, jeden z nich se nazývá volatility breakout, dnes je to dost běžná záležitost, ale do roku 1982 to nikdo nepoužíval. Nyní bohužel všichni. Byl to nový přístup k trhu, což bylo velkou výhodou. Musel jsem se velice soustředit, jediné, co jsem ten rok dělal, bylo obchodování, a tak jsem vydělal slušné peníze. Nicméně se jednalo o kombinaci techniky a fundamentu, a většina těchto obchodů byla opravdu čítanková.

Měl jsem mnoho tragických obchodů

Často se zmiňujete o svých vzorových příkladech, jako je např. "oops" vzor, a ty jsou dobře známé díky rozvoji % R indikátoru. Jak postupujete při rozvíjení těchto ukazatelů? Jaký je váš myšlenkový pochod?

Myslím, že hodně mi dává pohled na grafy. Sleduji silně vzrůstající trendy, a následně se snažím nalézt společný ukazatel. Hledám psychologické selhání, kde všichni hledají na grafu signál k nákupu, signalizaci trendu atd.

To je velmi zajímavé. V podstatě je to systém oponování davu.

Ano. Pokud obchody vypadají, že směřují k silnému býčímu vývoji, můžu to použít, protože když to nevyjde, máte velkou sílu v medvědí pozici.

Používáte investorský sentiment jako nástroj obchodování. Jak moc se ale necháte ovlivňovat vlastními pocity a emocemi? A bojujete s tím?

Samozřejmě. Myslím, že nejjednodušší způsob, jak tohle překonat, je nechodit do velkých pozic. Když jdete do velkých rizik, jste velice emocionální. A to je přesně ta chyba, na kterou většina doplatí, prostě to emocionálně neustojí.

Myslím, že nejlepší recept je od Einsteina, E = MC2, říká nám, že E (vaše emoce) se rovnají druhé mocnině vašich peněz v obchodu. Čím větší děláte obchod, tím silnější prožíváte emoce. Stále prožívám jisté emoce, ale díky tomu, že vím, jaké riziko si můžu dovolit, tak to zvládám. Co jiného můžu dělat? Vím, kde musím zastavit, a kde mám své hranice.

Zmíním zde jednu zajímavost, když se podíváte na vrcholové sportovce, např. atlety, zjistíte, že i když odejdou, mohou se ke své kariéře vždy vrátit. Díky tomu můžeme pochopit, že na takovéto věci potřebujete energii. Určitou životní sílu a výdrž, stejně jako schopnosti. Do obchodování se také můžete vrátit, ale jen v případě, že máte nějaké peníze stranou – a to je pro obchodníka nejdůležitější. Abyste se mohli vrátit, když uděláte hodně špatný obchod.

Udělal jste už někdy takto fatální investici? A pokud ano, jak jste se z ní poučil?

Určitě, měl jsem mnoho tragických obchodů, a myslím, že se jim nevyhnu ani v budoucnu. Stále se tradingu učím. Vstoupil jsem do obchodu s plynem, a 17 dní šel proti mně, až potom jsem mohl vystoupit. To mě naučilo nikdy neobchodovat úzký trh (s limitními pohyby). Jednou jsem nakoupil dobytek, a během měsíce jsem přišel o několik milionů dolarů. Protože jsem podle fundamentu očekával vyšší ceny, a šly naopak níž. Takže ano, měl jsem několik velmi ztrátových obchodů.

Nevěřte na jednoznačné signály

Je někdo, kdo vás ovlivnil v technické analýze nebo systému k obchodování? A pokud ano, jak konkrétně vás ovlivnil?

Jsou dva lidé, kteří mi opravdu hodně pomohli. První z nich byl chlápek jménem Bill Meehan, ten mě naučil používat fundament na trhu. Bill byl starý známý trader z Chicaga, který mě učil o COT zprávách a něco málo o řízení peněz, myslím, že jsem neabsolvoval všechny jeho lekce. Později jsem se toho mnoho dozvěděl o řízení peněz od Ralpha Vince, to je největší odborník, když přijde na toto téma.

Pokud jde o techniku, spoustu jsem se toho naučil od svého kamaráda Toma z Dánska. Tom je velice kreativní člověk, některé systémy jsme vytvořili společně. Myslím, že on mě také trochu ovlivnil, nevím, ale rozhodně jsem si jistý, že jsem od něj pochytil pohled na trh a určité modely. Tomovy práce jsou úžasné, podle mě by si je měl každý přečíst. Stejně tak jsou velice dobré práce Henry Wheelera Chase. Bohužel už není mezi námi, ale je mnoho věcí, které jsem se od něj dozvěděl.

Máte oblíbenou knihu, již by si měl podle vás přečíst každý?

Myslím, že nejlepší kniha na trhu, která kdy byla napsána, je Zurich Axioms od Maxe Gunthera. Není to něco, co říká, zítra kup pšenici atp., ale podle mě to je kniha, která přesně vypovídá o tom, co je to být trader. Díky tomuto dílu zjistíte, jak přemýšlet jako spekulant, na co si dávat pozor a co hledat. Je to opravdu skvěle napsaná kniha.

Máte nějakou radu pro začínající obchodníky nebo techniky na burze?

Ano ani minutu nevěřte tomu, že obchody začínají a končí jednoznačným signálem. To, co tvrdí technici o těchto jednoznačných signálech a nástrojích, jsou nesmysly, jak skvěle na trhu vydělat, nefunguje to. Mně ne, možná jsem na to příliš hloupý, nevím, ale dobré zkušenosti s tím nemám. Dle mého názoru neexistuje žádný všelék, je to těžký business a musíte u něj hodně přemýšlet. Všechny tyto nástroje jsou subjektivní, moje také. Neudělají moc práce, a vy potom dopadnete zle. Chcete-li vsadit na vysokou kartu jen kvůli signálu, musíte dát velký důraz na svou ochranu. Je lepší nevěřit tomu, co vám říkají ostatní, raději si vše vyzkoušejte sami.

Zmínil jste se poměrně často o fundamentální analýze. Existují nějaké specifické nástroje, které používáte na konkrétní trhy?

U akciových trhů ano. Musíte prozkoumat spoustu různých akcií, než si vyberete tu svou. Publikoval jsem pár prací na toto téma. U komodit spočívá můj systém v tom, že se snažím zjistit, je-li komodita nad- nebo podhodnocena. To je opravdu výborný nástroj.

Našel jste ještě nějaké jiné trhy než jsou akciové, komoditní a měnové?

Ano našel. Dnes funguje elektronické obchodování, takže tu je i něco jako explozivní trhy. Máme mnoho trhů, které dříve nebyly. Rozhodně si myslím, že elektronické on-line obchodování změnilo spoustu věcí.

Vždycky se něco mění.

Ano, a to je důvod, proč máme tolik různých nástrojů, a žádný nebude fungovat věčně. Nikdy není snadné vydělat peníze. Musíte být chytřejší než ti ostatní a musíte si určit vlastní cestu, jíž se vydáte trhem. Nemůžete nechat jednu věc, jediný indikátor, aby dělal veškerou práci za vás.

Na co se teď zaměřujete?

Opravdu jen na obchodování. Mám pár změn v% R, které budou revolučními, pro všechny oscilátory. To je pro mě velice vzrušující záležitost. Přináším nový pohled na akumulaci a distribuci na trhu. V akciovém obchodování jsem narazil na efektivnější vzorec porovnávání akcií, ten kombinuje více faktorů, ale vyváženě. Dávám do popředí P/E a ceny/tržby, cílem je získat lepší způsob k výběru správných akcií. Myslím si, že to je pár velkých věcí, na kterých pracuji. Také jsem docela vytížen vlastním obchodováním.

Zmínil jste, že při obchodování používáte mechanické systémy. Používáte vždy signály, jež dostáváte ze systému, nebo do toho přece jen někdy zasahujete?

Rozhodně zasahuji.

Máte nějaké komplexní práce o tom, které z technických analýz, jenž jste testoval, nezabírají?

Osobně si myslím, že technické analýzy mají určitou hodnotu, ale musíte si uvědomit, že to jsou pořád jenom analýzy! Nejsou bezchybné! Technika má v podstatě svůj základ v cenách, a to je velice krátkodobý jev. Je to pro mě pouze pomocný nástroj. Ale to je můj styl, neznamená to, že se tím musí řídit i ostatní spekulanti.

Děkuji Vám Larry, bylo to velice obohacující.